石头科技,用技术叩开新赛道的大门

用技术打破市场见顶的围城

近期,石头科技发布2022年及2023年第一季度财务报告。数据显示,去年公司实现营收66.29亿元,同比增长13.56%;归母扣非净利润11.98亿元,同比增长0.63%。

在外部环境整体承压的大背景下,石头科技仍然实现了收入的稳步增长,与公司在营销上的“补课”不无关系——这在一定程度上拖累了公司的盈利水平,但换来了公司市场份额在全球范围的增长。

据统计,石头科技的产品目前已经遍布全球100多个国家和地区,在很多国家的市占率到达第一。不同消费市场的开花结果,让公司的经营风险有效分散。

与此同时,公司并未减少在研发上的投入。财报数据显示,与2021年的4.41亿相比,2022年的研发投入达4.89亿,营收占比为7.4%,已经与一流的科技企业看齐。

稳住营收大盘

历经十多年的发展,扫地机器人市场已经不可避免进入了成熟期。

成熟期的一个标志,是市面主流产品的质量不断上升,用户的“换机周期”对应不断拉长。反映到年度销量上,就会不断下降。

据奥维云网,整个2022年,扫地机器人行业实现441.4万台的销售,与2020年超过650万台,且“量价齐升”的盛况相比,再次回到了2017年的起点。

在如此不容乐观的环境下,石头科技仍然实现营收的持续增长,就显得尤为可贵。整个2022年,公司实现营收66.29亿元,同比实现增长13.56%。但在盈利能力上打了折扣,相比2021年14.02亿元的净利润,2022年整体净利润为11.83亿元,同比减少15.6%。

只要查看利润表就能发现,2022年,公司的销售费用整体增加近5亿,与净利润减少的幅度相当,而这也是公司除了营业成本,利润表变化最大的一个科目。即便营销费用同比增长,但与另一个行业龙头科沃斯28%的销售费用相比,石头科技的销售费用率仍然不足20%。

在去年6月宣布自建产能之前,公司的生产模式几乎都是委派加工,正因如此,保证与上游生产商及下游经销商之间的议价权,是石头科技维持正常运转的必要条件。这一指标体现在财报上有两点。

首先是应付账款周转天数。数据显示,2022年石头科技的应付账款周转天数为81.48天,该数据在2021年和2020年,分别为71.15天和53.79天。不断增加的天数,意味着石头科技历年来的营收增加,让其对上游供应商的议价能力不断增强。

同样的趋势也反映在了现金流量净利率中。与以前年度相比,公司的现金流量净利率有一定程度的下降,但仍然保持在90%以上的高比例。这意味着公司的营收,大部分情况下都顺利转化为了现金流,没有以应收账款的形式留在经销商手中。

研发的复利

由此观之,无论是对上游供应商和线下经销商,石头科技的话语权一直较强,一方面原因是公司营收在上市至今的四年时间维持了强势增长,有市场份额作为底气;另一方面,石头科技在研发上一直大力投入,这不仅体现在财报的研发费用上,在新品发布趋势上同样可见一斑。

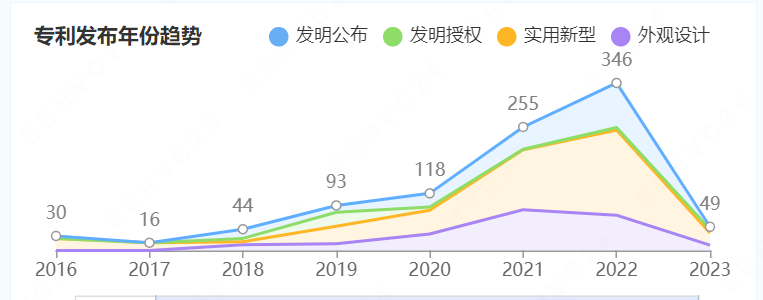

年报数据显示,2020-2022年,石头科技的研发费用分别为2.63亿元、4.41亿元、4.89亿元,研发费用率分别为5.80%、7.55%、7.37%。企查查数据同样显示,2022年,公司新发布专利总计达346项,同比增长超过25%。

如果从专利质量来看,含金量较高的“发明公布”与“发明授权”数量为97个,而2021年的同类型专利发布数量为47个,同比实现翻倍。

当技术积累不断在产品端富集,一个必然结果是产品价格的不断上升。奥维云网的数据显示,扫地机器人行业均价由2020年的1687元提升至2022Q4的3304元,2年来的均价涨幅接近96%。

太平洋证券则在研报中分析指出,目前行业均价的上行,很大程度上是是1000-3500元的中低端产品销量萎缩。分价格段来看,目前扫地机器人只有4000-5000元的价位段能够实现销量与市占率的提升,而2000-2400元、和3000-3499元的价位段,市占率下降幅度几乎都在10%以上。

这也意味着,目前用户的换机主力,也主要是同一批用户,把中端价格的扫地机更换为更高价位段的机器。中间的主要驱动因素,毫无疑问是技术。

举例来说,2022年top10销量的扫地机产品,如如石头G10S/G10、科1沃斯T10/X1、追觅S10等等,几乎在都是3500-4000元的中高端价位段。而这个价位段的机器,除了标配的激光导航,拥有自动补水、自动洗拖布与自集尘功能的基站,也成了标配或者选配项。带基站的产品,在2021年的渗透率仅为7.1%。到2023年第一季度为止,市场渗透率已经达到31%。

这一方面说明基站作为被用户广受欢迎的技术,已然成为厂商间竞争的“决赛圈”;另一方面,谁能在后续新品发布中巩固此前基站产品的优势,谁就能夺得先机。

用新品打破市场围城

在两年前的一场访谈中,石头科技董事长昌敬就曾坦言,石头科技不是一家品牌营销公司,而是一家全球范围内的中高端智能硬件公司。“公司很注重技术的积累,前期投入部署大量研发力量,目的就是要把技术搞透,我们不排除通过技术外溢进驻新的赛道。”

而在两年后的市场上,昌敬的说法多数变成了现实。譬如2022年发布的高端基站单品G10S,仅仅一个产品就吃下了8.34%的市占份额。而且到目前为止,石头科技在2023年上半年发布的3款新品,分别在硬件与软件上实现突破。

以全新升级的RR mason10.0系统为例,它不仅可以让产品实现智能门槛、智能禁区识别、自动添加智能禁区等功能,用户还可以通过快速清洁模式以更短的时间让机器人完成更加有针对性的清洁工作。更重要的是,软件这类产品的边际成本,会随着搭载产品数量的上升而被不断摊薄。当软件能力随着基站产品价位段下降而不断下放,用户体验即会因此获得质的提升。

目前,扫地机器人的3000元价位段主要是非基站扫地机,对于基站产品来说属于空白市场。但在石头科技发布基站产品P10之后,无疑对盘踞于此的非基站产品实现了“降维打击”,G10S的成功渗透模式,亦有望在P10身上复制。

同样的降维打击,也发生在了洗烘一体机领域。根据奥维云网的数据,2022年我国洗烘一体洗衣机规模达到260亿,在洗衣机中的占比达到37.9%,是洗衣机中的最大细分品类。

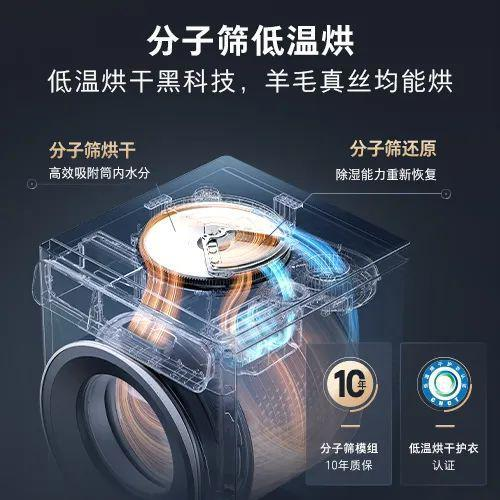

然而,想要精确控制烘干温度,就必须拥有足够的传感器,获取到实时系统温度,再利用算法进行计算,控制烘干全过程。正因其技术难点,目前的整体市场份额已经出现收缩。

但在新近发布的石头H1洗烘一体机上,其自研的分子筛低温烘干技术,该技术已获得第三方检测机构中家院认证,是区别于冷凝式和热泵式的“第三种烘干技术”。反馈到软件端,产品搭载的RR算法提供了面板12种、APP13种,总计25种洗烘模式,用户多维度的洗烘需求与不同产品的适应程度,用技术的手段得到满足。

与海尔、小天鹅、西门子等传统玩家相比,石头科技在洗衣机领域的品牌认知上,差距显而易见。但与这些厂商相比,石头科技在清洁领域的技术优势同样不可小觑。当石头科技的技术实力在产品上不断兑现,叠加不断补足的营销课,市场见顶的围城也将就此被打破。

加载中,请稍侯......

加载中,请稍侯......