晨泰科技闯关北交所的三大“绊脚石”

迷雾重重。

以下文章来源于市值观察,作者小李飞刀

2025年5月,新三板企业晨泰科技官宣冲刺北交所上市。在此之前,公司已先后尝试科创板、创业板IPO,均以失败告终。

晨泰科技四年多转板上市波折路,暴露出公司内控信披、治理结构等一系列不利因素。此次能否如愿闯关北交所,依旧成谜。

01 屡败屡战

2010年,晨泰科技由现实控人“90后姐弟”李泽伟、李梦鹭的父母创立。主营业务包括智能电网(含智能电表、计量配套设备)、新能源充电桩,占比分别为87%、12%。

2020年底,晨泰科技首次向A股科创板发起上市冲击,但八个月之后主动撤回上市申请,理由是“公司整体发展战略调整”。2022年12月,晨泰科技把目光转向创业板,但在经历深交所两轮问询后,再度撤回上市申请。

两次IPO折戟,除上市门槛提高外,更深层原因或与实控人父母陷入担保危机、公司经营能力备受市场质疑有关。

2013年4月,李庄德、沈秀娥将所持晨泰科技股权以7520万元转让给由姐弟二人控制的新泰伟业,彼时李泽伟、李梦鹭仅22岁和20岁。这笔资金源于父母通过亲属沈上敏、李少兰等人“过桥”借款。

这一复杂股权转让背后,或跟李庄德夫妇深陷温州担保圈危机有关——其控制的晨泰集团等企业因对外担保违约,涉及八家公司债务纠纷,最早违约时间可追溯至2012年5月。

转让股权后,新泰伟业便成为晨泰集团的“输血包”。2013年12月至2020年8月,新泰伟业通过现金、银行转账及债转股等方式,累计向晨泰集团提供资金3.24亿元。

然而,晨泰集团因资不抵债被申请破产清算,其与晨泰科技的关联交易成为监管问询重点,成为影响IPO进程的关键因素之一。事实上,李庄德已被列入限制消费人员,且李庄德夫妇控制的晨泰集团、华灿电子均被人民法院列为失信被执行人。

在经营上,晨泰科技主打产品高度依赖下游的国家电网、南方电网,多年占比高达八成以上。

虽然与“两网”深度绑定能带来稳定订单,但也暗藏经营风险。如果两家巨头调整招标政策或供应商份额,其电表业务将面临较大波动。此外,公司也没有发力海外市场来分散经营风险。

其次,晨泰科技供应商较为依赖“两网”,主要包括北京智芯微等公司。两端依赖国家电力系统公司,行业话语权被削弱,应收账款及应收票据持续增长,过去五年几乎每年占收入的比重超过了40%。

这会带来不利后果。一来,下游客户强势,产品溢价能力不足,毛利率整体面临不小压力。二来,大量资金被客户占用,加剧公司现金流与偿债压力,且存在坏账风险,直接拖累净利润表现。

尽管晨泰科技转板上市之路崎岖坎坷,但仍推进北交所上市进程。以上有关问题是否会成为本次IPO的“拦路虎”,还不得而知。

02 高增后劲不足

从2021年开始,晨泰科技业绩有所改善,近三年营收、归母净利润更是保持双位数高增。

不过,公司净利润表现整体弱于营收,与盈利能力波动下滑有关。2024年,公司毛利率为29.1%,净利率为14.5%,均创下2019年以来最低记录。与头部同行相比,差距明显——炬华科技净利率超33%,威胜信息、海兴电力均超20%。

更为关键的是,晨泰科技未来业绩是否具备持续爆发力?

从商业模式看,智能电表企业下游最大买方为国网、南方电网,限制了产品溢价空间,且企业需不断加大研发跟上产品技术迭代,无法依靠品牌实现躺赚。此外,电表业市场格局尤为分散,难以孕育出大市值企业。

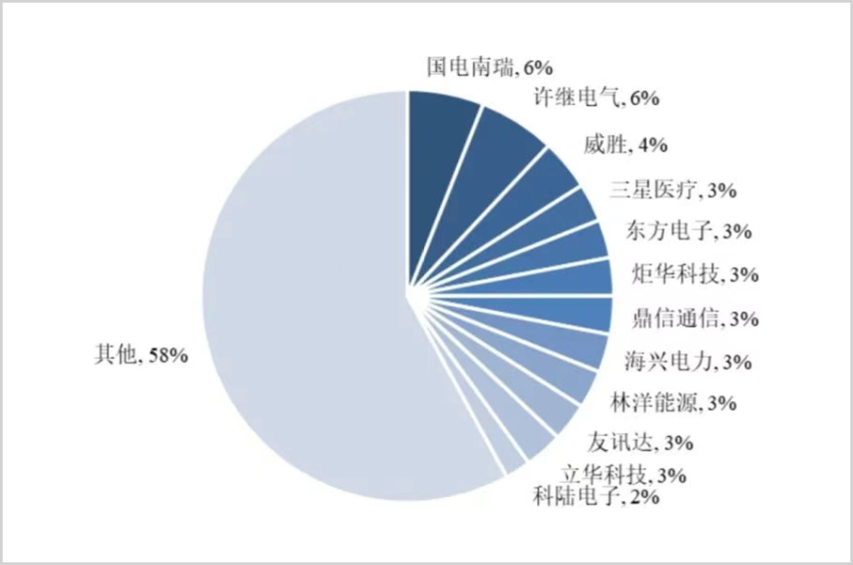

以国网2023年营销集采中标金额计算,国电南瑞、许继电气占比达6%,位列第一梯队。威胜信息、东方电子、炬华科技等9家企业市占率约3%,位列第二梯队,而晨泰科技市占率不足2%,与众多竞争对手差距显著。

▲国内智能电表市场格局,来源:国电电网

国内电表需求主要通过公开招标方式确定份额归属。老牌厂商凭借强大研发实力、产品优势可以实现阶段性份额提升,但空间也有限。

因为电表市场经营壁垒不算太高,且竞争充分,加之“两网”也会对头部厂商份额进行限制,削弱了依靠大幅扩大市场份额来实现增长的想象空间。

其次,晨泰科技可以吃行业红利维持增长,但产品竞争力并不算出众,未来或难获大批量订单。产品优劣可从毛利率、研发费用率窥见一斑。除了毛利率相对更低外,公司2024年研发费用率为4.7%,几乎是国网市占率超2%厂家中最低的。

并且,电表行业是有周期的,更换年限一般为5-10年,2021年开始进入景气周期,但未来步入不景气周期,包括晨泰科技在内的电表企业均将面临增长考验。

国内市场如此,海外市场又如何?

据Research and Markets报告显示,2025年全球智能电表市场规模预计为144亿美元,2027年将达160亿美元。而国内市场规模大致在250亿至300亿元之间。

中国智能电表龙头已通过海外设厂、建立子公司、合资公司或绑定中资工程承包商等方式出海。例如,海兴电力强势抢占印尼、菲律宾等市场,海外收入占比高达60%;炬华科技、威胜信息主攻欧洲市场,海外收入占比超10%。不过,晨泰科技出海步伐缓慢,收入占比不足5%,境外市场拓展主要依靠参加行业展会及客户介绍。

除智能电表外,晨泰科技新能源充电桩业务,2024年收入为8200多万元,同比增长41%,但毛利润同比下滑超40%,毛利率仅9%,也反映了该业务盈利空间有限,未来或难有大作为。

03 内控信披黑洞

除经营层面外,晨泰科技在内部控制与信息披露质量上,更受市场质疑。

2016年1月,晨泰科技控股股东新泰伟业竟然通过沈上冲代持1730万股,占总股本比例超20%,且沈上聪已于2016年至2017年通过转让系统转让了全部股份。

直到2024年9月,才将真相公之于众。 代持协议未披露,股份转让过程未公告,且受让方身份不明,难免引发市场质疑存在利益输送或规避减持限制的可能。

此外,晨泰科技未能在规定时间内披露2020年中期财报,直接触碰了信息披露红线。对此,全国股转公司对公司及相关责任人给予了公开谴责的纪律处分,并记入诚信档案,时任董事长项超和董秘刘光未能幸免。

更严重的是,公司频繁对财务数据“打补丁”。

2016-2024年,公司每年年度财报均出现更正公告,包括对在职人数、前五大供应商、应收账款与合同资产、坏账准备金额、政府补贴金额、关联交易等数据进行修改。个别年份,更正公告多达五次。这引发了市场对于财务数据真实性的质疑。

2019-2021年及2022年半年报,公司还对营业收入等重大财务数据进行了修改,理由是会计师对存货成本计算错误。

年报是投资者了解公司的重要窗口,但晨泰科技年报披露要么出现明显笔误(如将董事黄庆伟出生年月写成2972),要么对财务数据频繁进行修正,暴露了公司信息披露的重大漏洞,且被质疑存在主观虚假陈述的可能。

晨泰科技与供应商采购数据也存在疑点。2021年,格雷特为公司第三大供应商,采购金额为945.93万元,占比4.87%。而在格雷特2021年财报显示,晨泰科技为其第四大客户,销售金额1109.51万元,双方数据悬殊163.58万元。

此类情况并非个例。晨泰科技与珠海东帆(曾为派诺科技控股子公司)之间的采购、销售数据在个别年份也存在差异。

另据红刊财经报道,2020-2023年初,晨泰科技在招股书中称获得3项原始发明专利,但国家知识产权局官网显示,“一种智能防盗电电表系统”“室外电能表读表方法”“室外电能表故障自动检验终端”三项专利均由其他公司转让而来,而晨泰科技将其列为原始取得,或涉嫌虚假陈述。

▲“一种智能防盗电电表系统”专利变更

来源:国家知识产权局

由此可见,晨泰科技信息披露存在重大缺陷,更折射出公司治理、内部控制方面的不力。接下来,若无法很好改善信披与治理结构等方面的痼疾,即便北交所包容性更强,晨泰科技的转板之路恐再生波折。

加载中,请稍侯......

加载中,请稍侯......